Frena el discurso de la guerra.

Corta con el Gasto Militar.

La Objeción Fiscal al Gasto Militar (OFGM) es la no disposición a colaborar con el Estado en los gastos de preparación de guerras y mantenimiento de la estructura militar, el ejército y otros cuerpos armados, desobedeciendo activamente en el momento de realizar la declaración de la renta (IRPF). Consiste técnicamente en desviar una parte de estos impuestos a un proyecto que trabaje en la defensa de un progreso social solidario.

Te informamos de todo ello en detalle y de la filosofía que hay igualmente detrás de esta campaña a continuación. Puedes moverte por esta página a través del índice que figura a continuación. Para volver al mismo desde cualquier apartado usa la flecha que indica hacia arriba y que te aparece en el margen derecho en el navegador.

1. Introducción

2. ¿Cuál es el gasto militar real?

3. Proyecto colectivo internacional recomendado este año:

Rompe con tu Objeción Fiscal el silencio sobre la guerra, la tortura y las desapariciones en Siria

Families for Freedom («Familias por la Libertad»)

4. ¿Cómo hago la Objeción Fiscal al Gasto Militar con Renta WEB?

·4.1. ¿Cómo obtengo el número de referencia?

·4.2. ¿Cómo accedo a Renta WEB?

.4.3. ¿Cómo hago la Objeción Fiscal al Gasto Militar con Renta WEB?

·4.4. ¿Cómo reivindico mi objeción?

·4.5. Resolución de dudas y problemas.

5. Carta al Ministerio de Hacienda (en 7 lenguas del estado)

6. Materiales de difusión

Año 2018

Año 2019

7. Resultados de la campaña: colabora con cuatro datos de forma anónima

8. Consecuencias y riesgos posibles

·Detección y rechazo de la Objeción. Cómo actuar.

·Casos de sanciones tras la campaña de 2018. Una posible explicación.

·Un Tribunal Económico Administrativo da la razón a dos objetores en 2019

La OFGM es una campaña de Desobediencia Civil, y como tal se encuadra en la tradición y estrategia de la Noviolencia.

La Noviolencia es estilo de vida, modelo de sociedad hacia el que se quiere caminar y método de lucha revolucionaria. Se basa en valores como: verdad, legitimidad, coherencia entre medios y fines, horizontalidad y respeto máximo a la persona humana sea cual sea el rol social que desempeñe.

La Desobediencia Civil (DC) es una herramienta de la Noviolencia. Consiste en desobedecer y quebrantar pública y colectivamente una ley o norma que se considera injusta buscando su superación por la sociedad. La DC no busca la represión, pero la asume cuando llega e intenta rentabilizarla como medio para llegar a la conciencia de la mayoría de personas de la sociedad. Campañas conocidas de DC fueron las de Gandhi en la India, pero también la Objeción de Conciencia-Insumisión en el Estado Español fue una exitosa campaña de DC.

La OFGM es una DC sencilla de hacer, y al alcance de casi cualquier persona debido a su bajo nivel de riesgo. Precisamente por ello facilita la circulación del discurso antimilitarista y noviolento en la sociedad.

Hoy se hace más necesaria que nunca frente al ascenso al poder del neofascismo y su discurso militarista de xenofobia, odio y violencia.

Nos encontramos en un contexto en el que el aumento de la desigualdad social, la pobreza y la exclusión; el recorte de derechos y conquistas sociales; y las violencias machistas y la destrucción del medio ambiente conviven con un gasto militar desorbitado y una creciente militarización social.

Esta militarización ha adquirido nuevas formas e intensidades en los últimos años, de manera que a las ya, por desgracia, habituales (guerras, intervenciones militares disfrazadas de ayuda humanitaria, apoyo militar y económico a bandos involucrados en conflictos armados, etc.), hay que sumar una guerra no declarada contra las personas migrantes y refugiadas que tiene lugar en las fronteras de la fortaleza en que se ha convertido Europa.

Ante esto, la Objeción Fiscal se configura como un herramienta de desobediencia civil, en marcha desde hace más de 35 años en el Estado español, que, actuando colectivamente, nos permite superar el papel de meras espectadoras o víctimas de estas políticas y convertirnos en agentes activos de la denuncia del gasto militar en particular y el militarismo en general.

¿Cuál es el gasto militar real?

El gasto militar español supone, al menos, 31.830,82 millones de euros

(igual al 6,73% del total de los presupuestos generales del estado). Este gasto implica un gasto diario de 87,2 millones de euros, es decir, 3,63 millones de euros por hora representando 727,89 euros por persona/año.

Si sumamos el gasto de las instituciones de control social (cárceles, policías…), la suma es más abrumadora, 38.138.30 millones de

euros, 104,48 millones de euros al día, 4,35 millones de euros por hora y 872,13 euros al día por persona.

Desde que se investiga el gasto militar real total, se descubre opacidad y ocultación: en el fallido presupuesto de 2019, del presupuesto consignado en los PGE, 9.263,81 millones de euros se encuentran fuera del presupuesto del Ministerio de Defensa, y repartidos en la mayoría de los distintos ministerios en partidas disfrazadas para dificultar su localización. La cifra es mayor si acudimos a la suma del gasto presupuestado más el que se sabe que se contraerá pero no se ha presupuestado, como ocurre con el sobregasto que constantemente, en todos los ejercicios de los que se tiene datos de este aspecto, realiza el Ministerio de Defensa (una media de más del 30%, sobre el gasto presupuestado, si tenemos en cuenta los diez últimos años).

El presupuesto del Ministerio de Defensa solo permite financiar 105 días del gasto militar anual total, por ello acude al oculto en otros ministerios para financiar 106 días más, al gasto extrapresupuestario para completar 87 días y a la deuda pública para los 67 días necesarios para completar el gasto de los 365 días del año.

Más información: Con o sin presupuestos, el gasto militar en 2019

Rompe con tu Objeción Fiscal el silencio sobre la guerra, la tortura y las desapariciones en Siria

La negativa a colaborar económicamente con el estado en la financiación del gasto militar y otras partidas que consideramos socialmente injustas o nocivas, nos empodera y nos permite, de forma colectiva y organizada, mostrar nuestra oposición a determinadas políticas del Estado, generar un debate social acerca del modelo de sociedad que queremos pero ser protagonistas, al mismo tiempo, en la construcción de “otro mundo posible” al apoyar económicamente y solidarizarnos con otras luchas transformadoras que existen en nuestra sociedad y fuera de ella.

Mediante la apuesta por financiar proyectos que promueven el trabajo por la paz, la justicia social, la igualdad entre mujeres y hombres, la cooperación para el desarrollo, la defensa del medio ambiente, los derechos humanos o la seguridad alimentaria, la Objeción Fiscal cuestiona además la visión de seguridad basada en la intervención militar y policial y en el recurso a la fuerza y la represión, fortaleciendo las luchas que de verdad nos dan seguridad frente a la supuesta “defensa militarista”.

Este año, cuando mucha gente piensa que en 2019 no hay que prestar ya atención a lo que sucede Siria, es importante difundir que eso es una falsa percepción. Y peligrosamente lamentable.

Así que te proponemos que respaldes mediante tu Objeción Fiscal a:

[Lee como activar los subtítulos en castellano del siguiente vídeo de nuestro canal en su descripción en youtube: en tu móvil vé al menu de los tres puntos y luego clica en Subtítulos · Español (España). En el ordenador clica lo mismo en el icono de la zona inferior o pulsa directamente la letra «c» en tu teclado]

Datos bancarios para el ingreso por Objeción Fiscal al Gasto Militar a favor de Families for Freedom:

ES80 3159 0009 9616 6298 0521 (Caixa Popular)

Titular: ADOC-PV

¿Cómo hago la Objeción Fiscal al Gasto Militar con Renta WEB?

A continuación, el tutorial. Conservamos (pero sólo en la parte final) unas pocas imágenes que empleamos en un ejercicio anterior, porque aunque cambia algún logo y alguna redacción que aparece en ellas, básicamente los pasos a dar son muy similares este año 2019.

En el texto está actualizado también lo importante que cambia: básicamente la numeración de las casillas, en las que puedes introducir la cantidad simbólica que objetas.

Hacer objeción fiscal con Renta WEB es muy sencillo.

Hacer objeción fiscal con Renta WEB es muy sencillo.

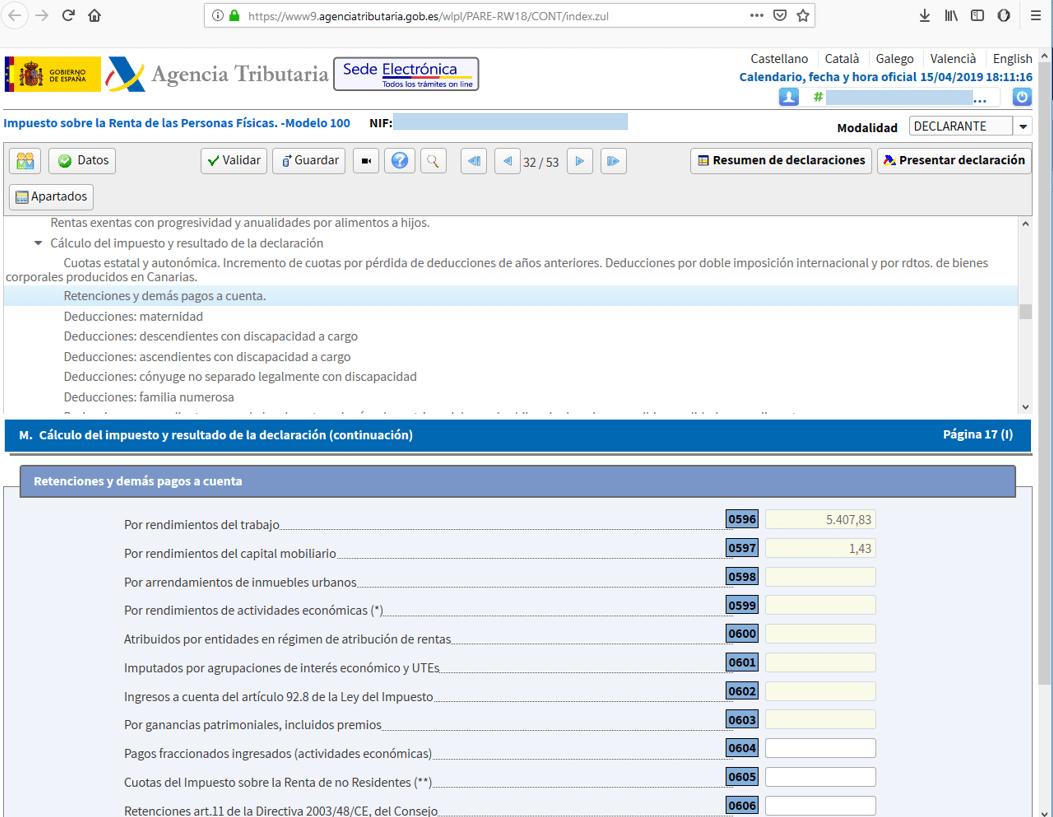

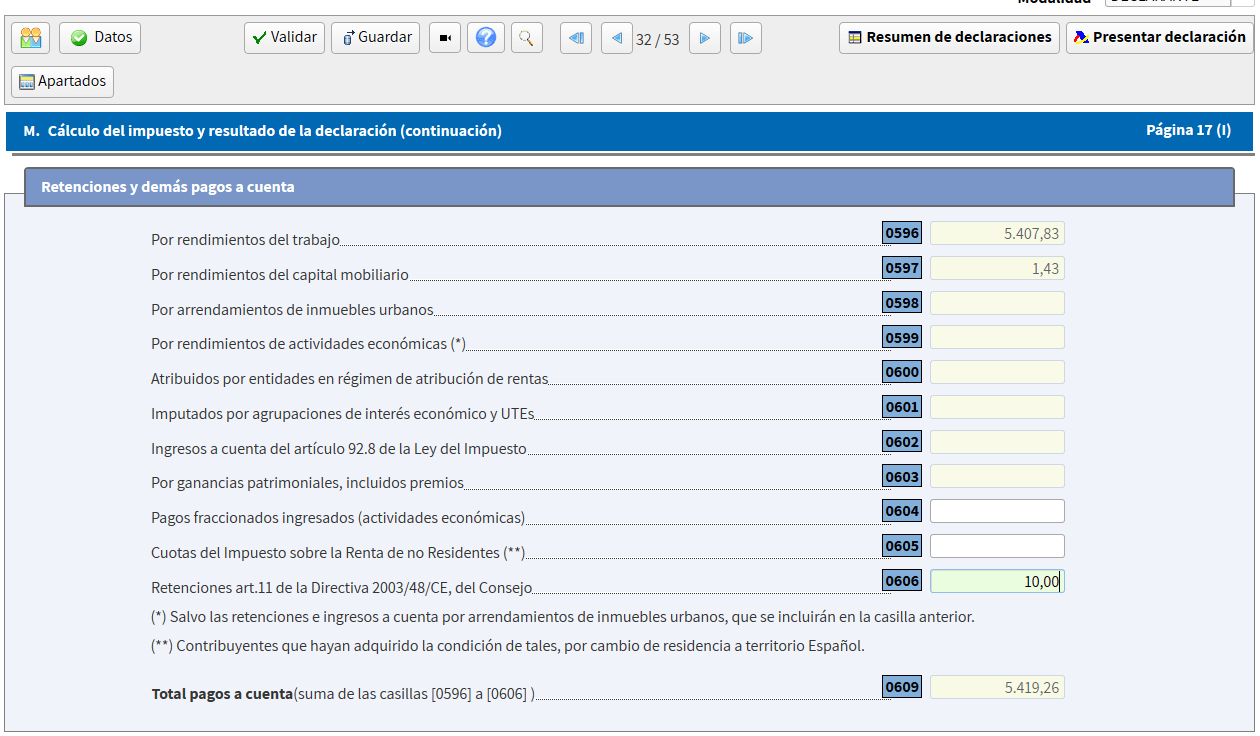

Primero comentar que, si la declaración nos la hacen en una asesoría, solo tenemos que pedir que incluyan la cantidad que queramos objetar en la casilla 0606 de “Retenciones y demás pagos a cuenta”.

Insistámosles, pues en muchos casos desconocen la objeción fiscal y pueden mostrarse reacios.

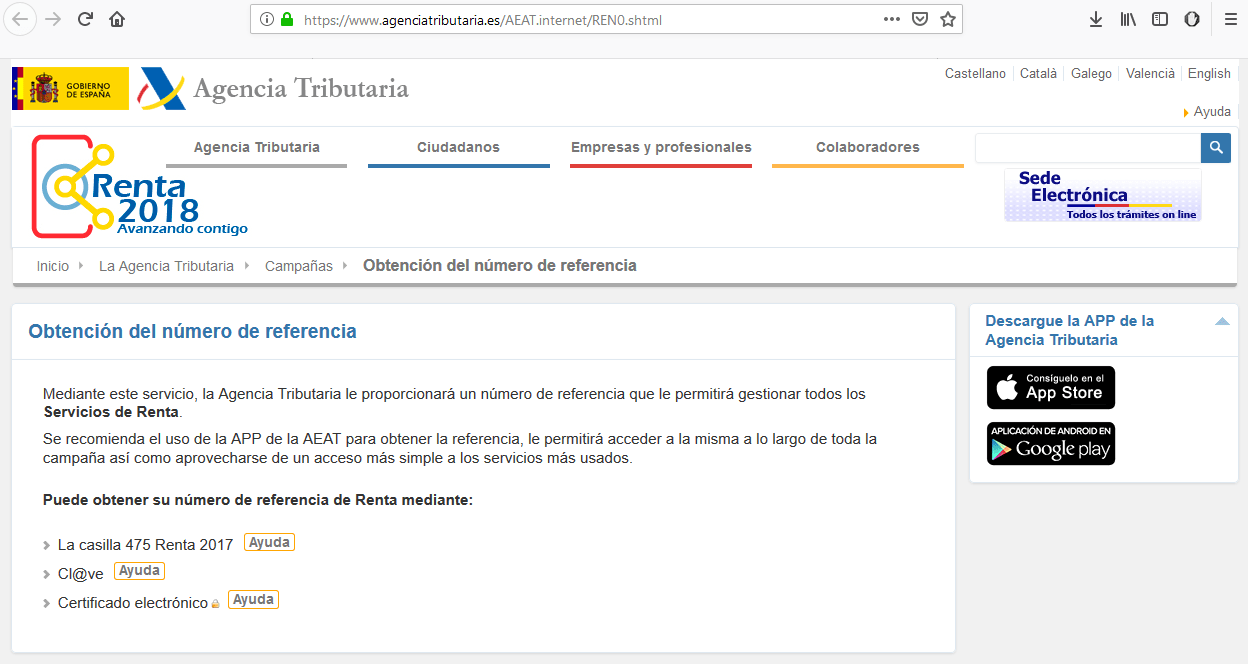

1. ¿Cómo obtengo el número de referencia?

Para empezar, debes obtener un número de referencia para trabajar con Renta WEB. Puedes obtenerlo pulsando el siguiente enlace: http://www.agenciatributaria.es/AEA…

Podrás conseguir este número aportando el dato que aparezca en la casilla 475 de tu declaración de la renta del año pasado, mediante Clave Pin o con certificado digital. Si hicimos la declaración hace una año, la primera opción es la más fácil. Por tanto, elegimos «La casilla 475 Renta 2017». Clicamos sobre esta opción.

Ahora nos aparecerán una serie de pantallas en las que nos solicitan nuestro DNI (acordémonos de escribirlo con la letra al final), su fecha de validez o, alternativamente, la de expedición, y el dato que figura en la casilla 475 de nuestra declaración del año pasado. En todos los casos se mencionan también mediante enlaces procedimientos alternativos para obtener esa referencia alfanumérica.

Rellenamos los datos que se nos solicitan y pulsamos sobre el botón «Obtener referencia» que aparece en la parte inferior de la página.

Al final de ese proceso vemos que ha aparecido una pantalla final oscurecida en la que un cuadro de diálogo notifica la referencia solicitada. La anotaremos (o la podemos copiar directamente desde esa pantalla en nuestro dispositivo), porque con ella podemos validarnos para iniciar el proceso de la declaración en Renta WEB.

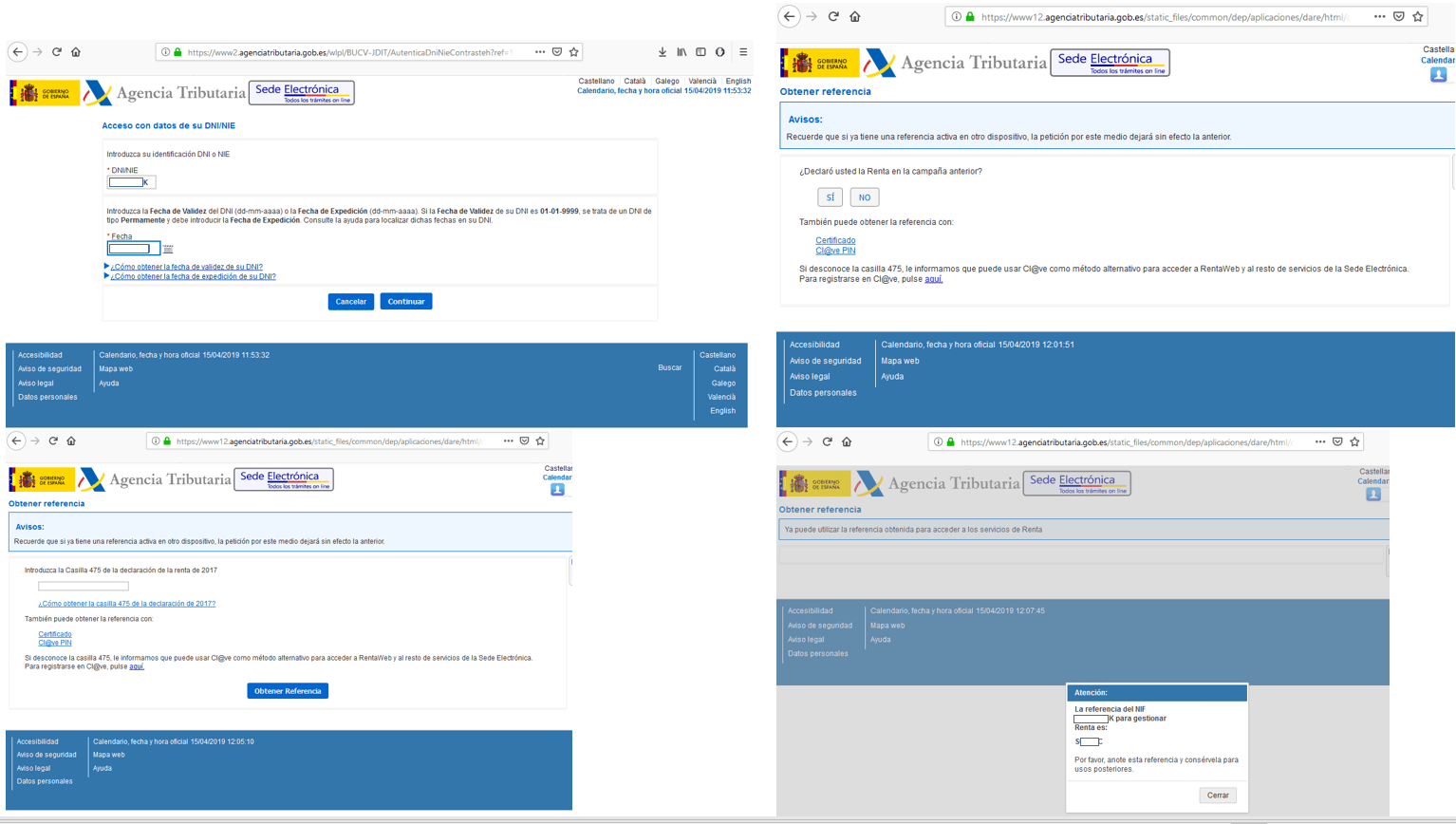

2. ¿Cómo accedo a Renta WEB?

Entramos al siguiente enlace: http://www.agenciatributaria.es/AEA…

Clicamos sobre el último botón azul, el que tiene debajo el siguiente texto: «Servicio tramitación borrador / declaración (Renta WEB)».

Se abrirá un pequeño menú que nos pregunta cómo queremos acceder al programa (con Clave Pin, certificado digital o con número de referencia. Pulsamos sobre la tercera opción: «Con número de referencia».

Se abrirá una página. Rellenamos los datos que nos pide: DNI (no olvidemos escribir la letra) y la referencia que hemos obtenido antes. Pulsamos sobre el botón «Acceder».

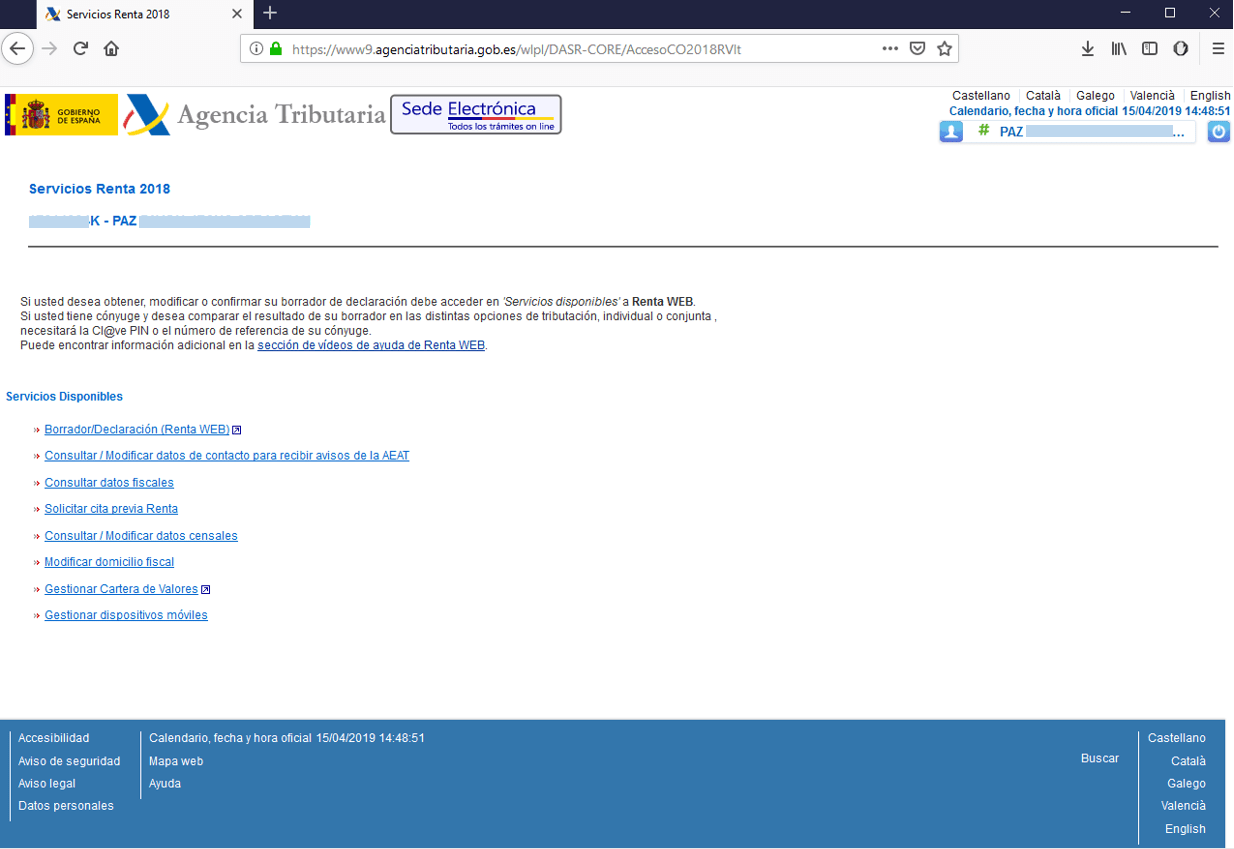

En la siguiente pantalla nos ofrecen varios servicios como:

![]() Borrador / Declaración (Renta WEB)

Borrador / Declaración (Renta WEB)

![]() Consultar datos fiscales

Consultar datos fiscales

![]() Consultar/Modificar datos censales

Consultar/Modificar datos censales

![]() Modificar domicilio fiscal

Modificar domicilio fiscal

…

Clicamos la primera opción: Borrador / Declaración (Renta WEB).

3. ¿Cómo hago la Objeción Fiscal al Gasto Militar con Renta WEB?

Ahora ya pasamos a hacer la declaración de la renta y su correspondiente objeción fiscal.

Aparecerá una pantalla con nuestros datos personales, incluyendo elección de lengua. Si no hay nada que modificar, pulsamos sobre el botón «Aceptar» que aparecerá en la parte inferior de la pantalla.

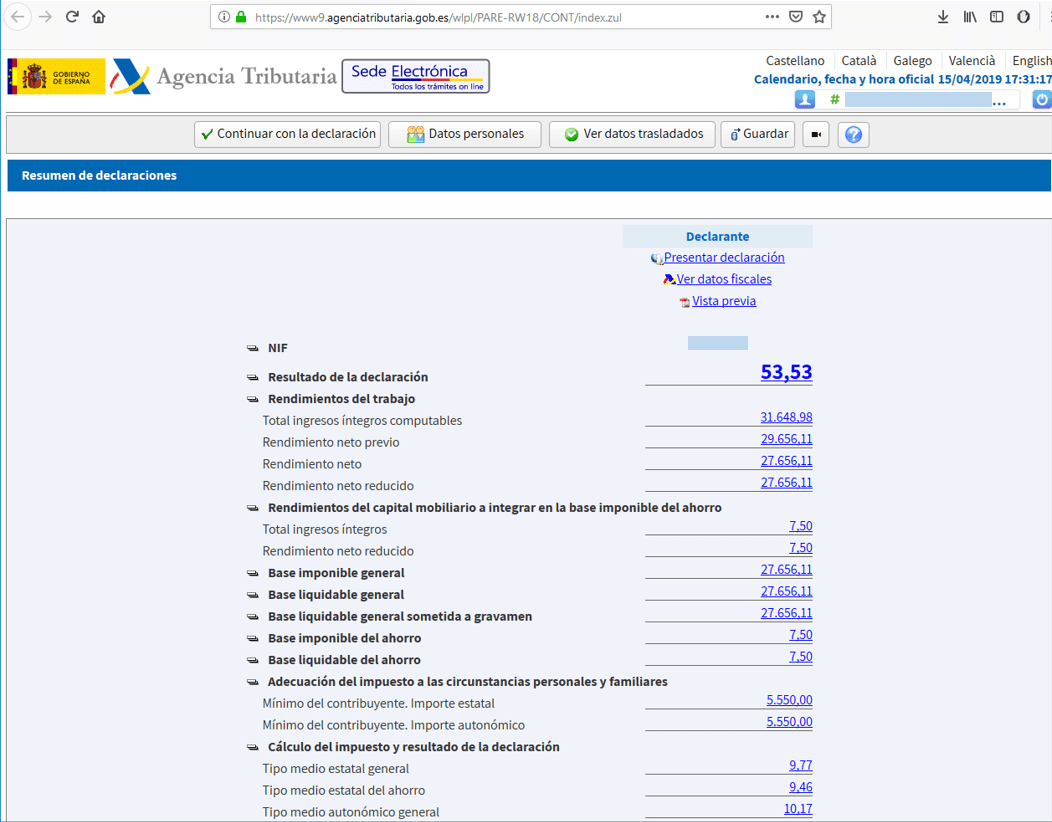

Nos aparecerá un resumen de nuestra declaración. Podemos comprobar si está bien o no. Pulsamos sobre el botón que aparece en la parte superior izquierda de la pantalla: «Continuar con la declaración». Puede surgir algún cuadro de diálogo informativo adicional en caso de tener descendencia

Se puede evitar ese cuadro y proseguir con la declaración marcando la casilla que figura junto a la frase»Si desea que el programa solamente calcule la declaración individual del declarante, marque aquí:»

La cuestión es que, a partir de este momento nos encontramos ante una declaración completada por Hacienda con los datos que ha considerado. En muchas ocasiones estará todo correcto y solo hará falta añadir nuestra objeción fiscal; en otras, faltarán datos (intereses de cuentas bancarias, cuotas sindicales…).

Te recordamos que no estás ante una guía para hacer la declaración, sino ante instrucciones sobre cómo se hace la Objeción Fiscal al Gasto Militar. Si tienes que modificar o añadir algo, hazlo y después objeta; si no, como es evidente, objeta directamente.

Bien, supongamos que ya no tenemos nada que modificar más allá de la objeción.

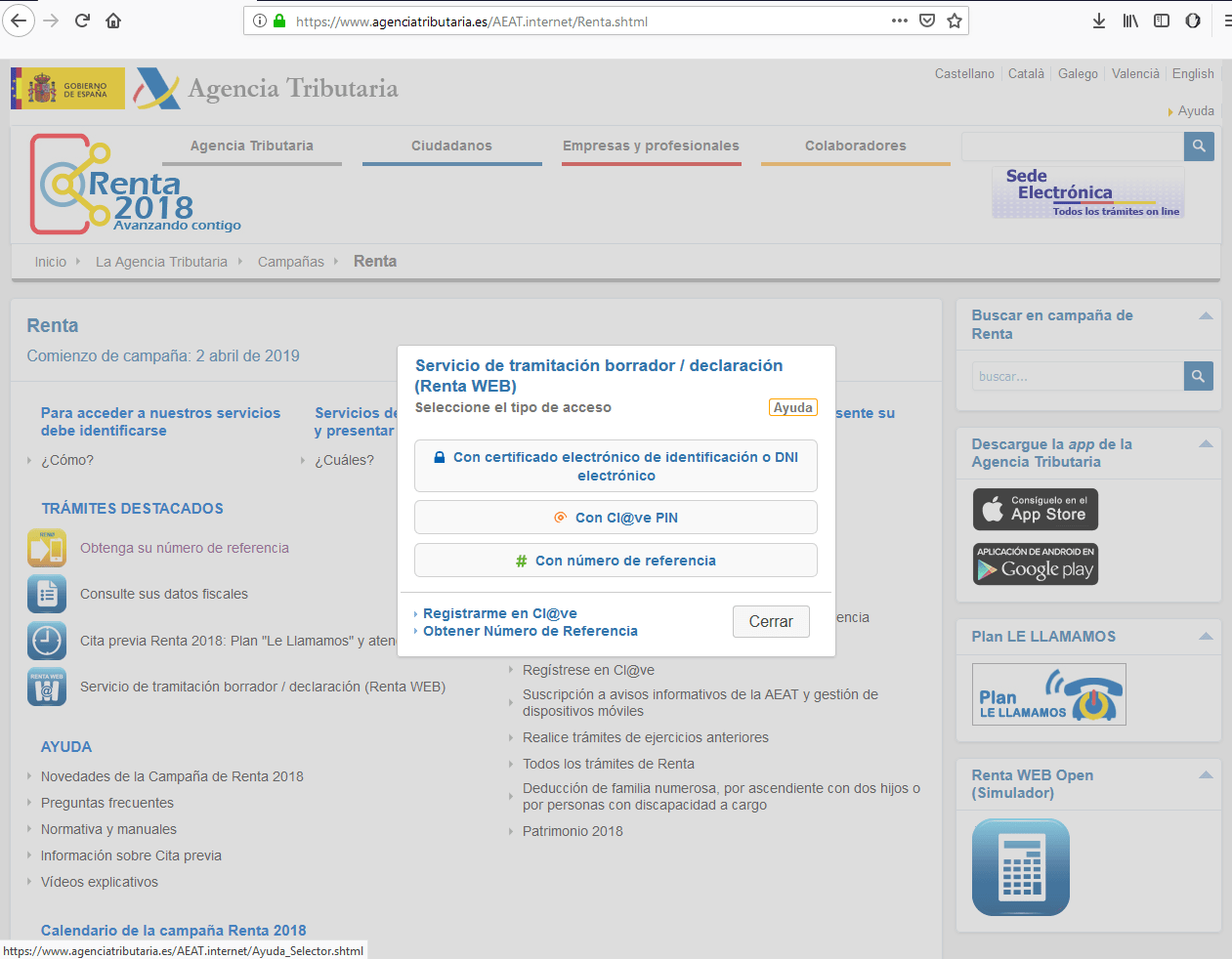

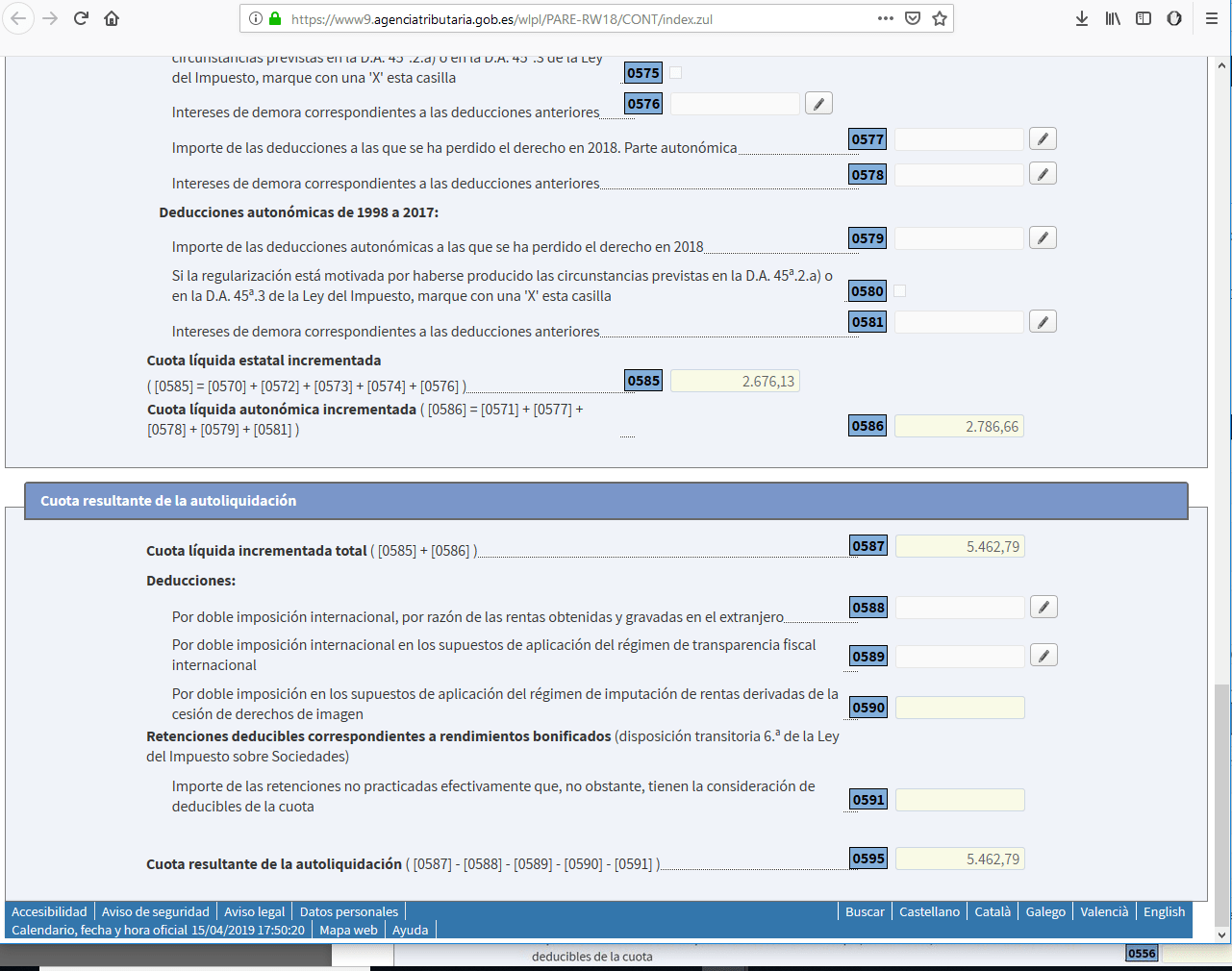

Si estamos pasando la declaración página a página del programa, llegaremos hasta el apartado de Cuota Resultante de la Liquidación

Sabremos que, a continuación, vendrá la página que nos interesa, la 32 de las 53 que se usan este año 2018 para movernos en el programa de RentaWeb.

Otro camino es pulsar sobre el botón «Apartados» que está en la parte superior de la pantalla.

En ese caso se desplegará un menú y en él buscamos el apartado «Retenciones y demás pagos a cuenta». Es en este apartado donde se lleva a cabo de forma práctica nuestra objeción. Si hemos elegido el camino de «Apartados», clicamos sobre él.

Llegaremos en ambos casos a una pantalla, la mencionada de la página 32/53 de RentaWeb (o «Página 17 (I)» si atendemos a lo que figura, a la derecha, sobre la barra azul: paginación real de la declaración con el nombre del apartado que veíamos, precedido por la letra M), en la que aparece las casilla 0606.

En ella escribimos la cantidad de euros que queramos objetar (en el ejemplo de la imagen serían 10 euros: el pantallazo está realizado en el momento de la introducción de la cifra, por eso el sistema aún no ha incorporado la cantidad de la objeción y no se ha modificado aún la cantidad de la casilla «Total pagos a cuenta»):

Se calcula que el gasto militar español por persona, durante el año 2019, en base a la propuesta contenida en los presupuestos fallidos para este año, habría sido, al menos, el equivalente a unos 872,13 euros (Ver los recientes análisis y estudios de Juan Carlos Rois, integrante del desaparecido colectivo «Utopía contagiosa»).

Pero, en todo caso, date el gusto de desobedecer al gasto militar incluso sólo por 1 euro. Lo importante es contribuir a la denuncia colectiva del gasto militar. Llamamos a una objeción ciudadana masiva por una pequeña cantidad simbólica que reduce al mínimo el coste personal por esta acción, pero amplifica al máximo nuestros motivos políticos por el desarme mundial: no renunciamos a hacer público nuestro rechazo al gasto militar, y lo expresamos al incorporar cantidades simbólicas (desde 1 euro y hasta 10) a la casilla correspondiente.

Queremos aumentar el número de personas que objetan al gasto militar incrementando así la masa social crítica con el militarismo. Objetar por cantidadádes simbólicas también favorece proseguir la campaña de denuncia reclamando las objeciones no aceptadas por la Agencia Tributaria, sin incurrir en riesgos económicos relevantes por posibles recargos de demora y sanciones. Se trata solo de una propuesta, ya que siguen siendo igualmente válidas las formas de objetar que se han venido empleando hasta ahora.

Una vez que incorporemos la cantidad a la casilla que hemos elegido, el propio Renta WEB nos hará todos los cálculos pertinentes.

La objeción ya está hecha.

Pulsamos en la parte superior derecha de la pantalla sobre el botón «Resumen de declaraciones». Lógicamente, vuelve a aparecernos el resumen de nuestra declaración. Comprobamos que esté todo correcto. En la parte superior del resumen, justo encima de nuestro NIF, aparecen tres opciones: «presentar declaración», «ver datos fiscales» y «vista previa». Clicamos sobre «Presentar declaración».

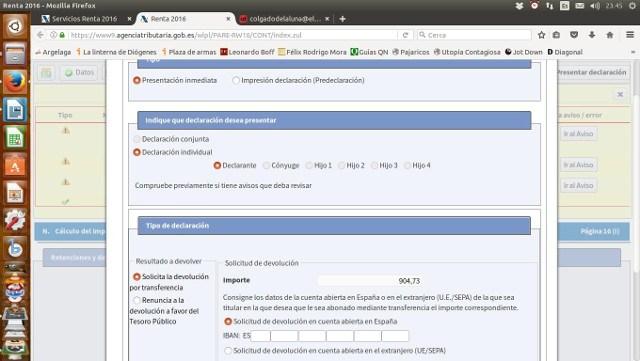

Ahora nos aparecerá el menú «Presentar declaración» en el que aparecen varias opciones (A partir de aquí, por el momento, mantenemos las capturas de pantalla de Renta Web 2016, ya que el procedimiento apenas ha variado)

Por un lado, nos ofrece «Presentación inmediata» o «Impresión declaración (Predeclaración)». Elegimos la primera opción («Presentación inmediata»).

Más abajo optamos entre «Declaración conjunta» o «Declaración individual». Optamos por la que corresponda en nuestro caso. Si es individual, elegimos de qué persona en concreto es.

Más adelante nos da a elegir entre «Solicita la devolución por transferencia» o «Renuncia a la devolución a favor del Tesoro Público».

Por último, elegimos entre «Solicitud de devolución en cuenta abierta en España» (opción más habitual) y «Solicitud de devolución en cuenta abierta en el extranjero (UE/SEPA)». Y rellenamos nuestro número de cuenta.

Pulsamos en el botón de la parte inferior de la pantalla «Firmar y enviar».

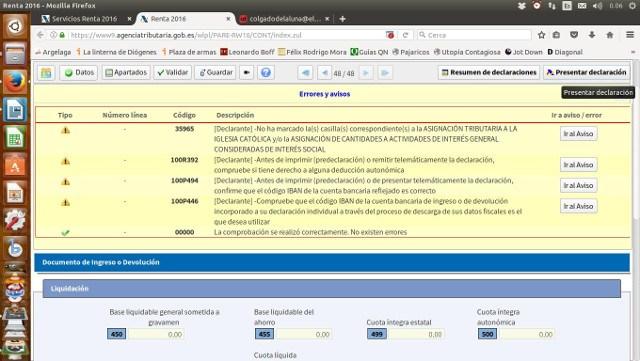

Ahora puede surgir un aviso que recuerde lo siguiente: « Se va a proceder a firmar y enviar la declaración, pero tiene avisos que debe revisar. ¿Desea continuar con la firma y envío de la declaración?»

Pulsamos el botón «Cancelar».

Nueva pantalla. En ella nos aparecerán mensajes indicados con una señal de stop (errores) o con una “i” sobre fondo amarillo (avisos). Mientras tengamos errores (señales de stop) no podemos enviar la declaración.

Clicamos sobre las señales de stop y apretamos el botón “Ir al aviso”. Los errores más frecuentes son la falta del número de cuenta o de los datos de nuestra vivienda (aclaramos cómo rellenarlos en el punto 5 de esta guía).

Puede que solo tengamos avisos y no errores. En ese caso pulsamos «Ir al aviso» en los casos que consideremos conviente.

Una vez corregidos los errores y atendidos los avisos que consideremos, pulsamos sobre el botón «Presentar declaración» de la parte superior de la pantalla.

Volverá a salirnos el menú «Presentar declaración». Ahora estará con todos sus datos completos.

Clicamos de nuevo el botón inferior «Firmar y enviar».

Si surgiera de nuevo el aviso « Se va a proceder a firmar y enviar la declaración, pero tiene avisos que debe revisar. ¿Desea continuar con la firma y envío de la declaración?», pulsamos el botón «Continuar».

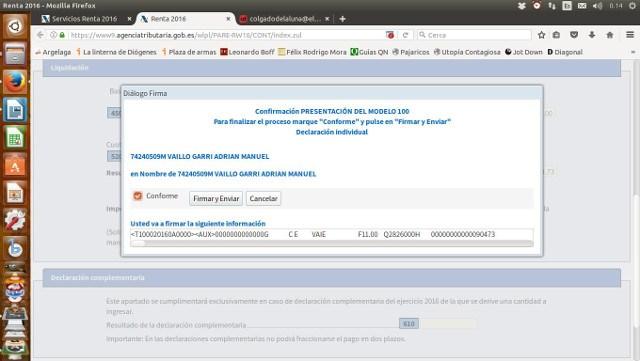

Nuevo menú: «Diálogo firma». Seleccionamos «Conforme» y clicamos «Firmar y enviar».

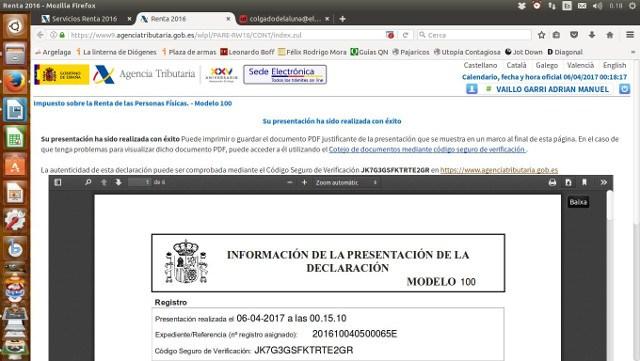

Nuestra declaración ya ha sido presentada.

Ahora deberemos guardar el archivo .pdf que la desarrolla y, si lo consideramos necesario, imprimirla.

El archivo lo guardamos pulsando sobre el icono que aparece sobre el documento y que consiste en un folio con una flecha que apunta hacia abajo.

4. ¿Cómo reivindico mi objeción?

Es importantísimo que enviemos una carta explicando al ministerio de Hacienda nuestros motivos para hacer objeción (ver el apartado Carta al Ministerio de Hacienda). Será nuestra única manera de informar a la administración.

Además, la cantidad de dinero que pedimos al estado por la objeción fiscal, la hemos ingresado previamente en un proyecto u organización que trabaje por un mundo mejor: primero le damos el dinero al proyecto, luego se lo exigimos al estado mediante la objeción.

Pedimos al banco el documento que acredite que hemos realizado el mencionado ingreso.

Conseguiremos una segunda copia de la carta y otra del documento bancario.

En un registro de la administración pública (puede ser el de la propia Hacienda o cualquier otro del estado o la adminsitración autonómica) pedimos que nos sellen (si es que ese registro no está informatizado, de estarlo nos escanearán y nos devolverán los documentos originales con una pegatina y un resguardo del trámite) los cuatro papeles si es un registro sin informatizar. Nos quedamos con una copia sellada de la carta y otra del documento bancario; las otras dos copias pedimos que las envíen al ministerio de Hacienda (c/ Alcalá, 9. 28071 – Madrid).

Si en tu localidad, o por su horario, no tienes acceso directo a un registro puedes llevar a cabo el registro a través de una oficina de correos por medio de un envío certificado.

Consiste en ir a la oficina de correos con original y copia de lo que quieras presentar, y el sobre abierto.

Sellan con la fecha los documentos y metes el original en el sobre, lo cierras y lo envías.

Tienes que saber la dirección del registro al que te diriges, para ponerla en el sobre. Por ejemplo:

Registro General del Ministerio de Hacienda:

c/ Alcalá, 9. 28071 – Madrid.

[En algunos territorios hay grupos organizados que lo que entregan son cartas colectivas conjuntas, en ocasiones mediante actos públicos, para lo que puedes ponerte en contacto con ellos y proporcionarles tus datos.]

Por último comunicamos a los grupos impulsores de la campaña, por ejemplo mediante un correo a info [ARROBA] enpiedepaz [PUNTO] org (sólo se necesitan datos básicos “impersonales”, más allá de un nombre de pila y un correo electrónico), que hemos hecho objeción fiscal, así como la cantidad, el proyecto a la que va destinada, y la localidad en la que se reside, para presentar los datos globales luego conjuntamente. ¡Es fundamental que nuestra desobediencia sea pública!

5. Resolución de dudas y problemas.

¿Cómo completo los datos adicionales de la vivienda?

Si queremos modificar o completar estos datos (normalmente Hacienda lo habrá hecho previamente), clicamos el botón que aparece en la parte superior de nuestra pantalla “Apartados”. Deberemos elegir en el menú que se desplegará «Domicilio y datos adicionales de la vivienda que constituye el domicilio habitual».

Quizá la manera más sencilla de acceder a este menú sea intentar presentar la declaración. En ese momento surgirá una pantalla en la que aprecerán mensajes indicados con una señal de stop (errores) o con una “i” sobre fondo celeste (avisos). Mientras tengamos errores (señales de stop) no podemos imprimir la declaración.

Uno de los errores más frecuentes es la ausencia de nuestros datos adicionales de la vivienda. Clicamos la señal de stop y apretamos el botón “Ir al aviso”.

De una forma o de otra llegaremos a la pantalla deseada.

Buscamos el menú “Datos adicionales de la vivienda” e intentamos rellenar la casilla de “Titularidad (clave)”. En este momento, sin que podamos completar el dato, nos aparecerá una nueva casilla a su lado. La clicamos y ya estamos en el formulario que nos permite aportar la información requerida.

Nos pedirán cinco datos:

1. Titularidad (seleccionamos la opción correspondiente según seamos propietarios, usufructuarios, arrendatarios o simples habitantes).

2. Porcentaje/s de participación en caso de propiedad o usufructo del primer declarante. Si no somos propietarios o usufructuarios no lo rellenamos.

3. Porcentaje/s de participación en caso de propiedad o usufructo del conyuge. Si no somos propietarios o usufructuarios no lo rellenamos.

4. Situación (seleccionamos la opción que indique la administración responsable de la fiscalidad de la vivienda).

5. Referencia catastral (podemos conseguirla en el recibo de la contribución, en la declaración del año anterior, en el catastro como sugiere el mismo menú…)

El porcentaje de participación en la propiedad (opciones 2 y 3) dependerá de la cantidad de propietarios oficiales que ésta tenga. Si sólo se registra a nombre de una persona, ésta tendrá el 100% y el conyuge el 0%; si la propiedad es compartida por la pareja, cada uno tendrá un 50% de propiedad; si es una herencia compartida entre cuatro hermanos, cada uno tendrá el 25%…

Nota: el número que nos ofrece la administración para acceder al catastro es un 902, pero también podemos acceder con este: 913 874 550. Nos saldrá más barata la llamada.

Carta al Ministerio de Hacienda

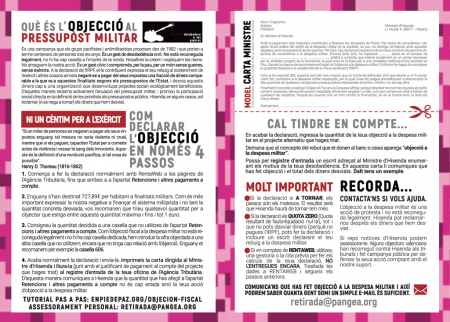

Con las respectivas adaptaciones que desees hacer estos son modelos de carta (puedes redactar -tú misma- una más personal si lo deseas) que aportamos, junto con el justificante de ingreso en el proyecto alternativo que hayas elegido, para entregar en el registro de la delegación de la agencia estatal tributaria o del gobierno de tu localidad, tras entregar tu declaración.

Ten en cuenta que si presentas la declaración en alguna de las comunidades con hacienda foral (Navarra, Araba, Gipuzkoa o Bizkaia), has de dirigirte a: «Sr/Sra. diputado/a de la Hacienda foral de…».

Castellano

Sr. Ministro de Hacienda y Administraciones Públicas

Ministerio de Hacienda y Administraciones Públicas

C/ Alcalá, 9

28014 Madrid

Con el pago de los impuestos contribuyo a financiar los gastos del Estado. Por razones de conciencia y tras un análisis del sentido del gasto militar en la sociedad, no puedo, no deseo colaborar con ese gasto, con la preparación de las guerras. Por ello, hago declaración expresa de mi condición de persona objetora de conciencia al gasto militar.

De acuerdo con ello, he ingresado ………….euros en la cuenta de …………………… ……………………………………………………., entidad o colectivo que interviene socialmente en un campo necesario para el verdadero progreso de la humanidad, lo que es la base para una verdadera defensa de una sociedad en Paz.

Como ya expuse más arriba, esta parte de mi impuesto que no trato de defraudar sino que desvío a un fin socialmente útil, corresponde al gasto militar español, por lo que les ruego procedan a descontar dicha cantidad de cualquier asignación presupuestaria relacionada con fines militares y no de ninguna otra.

Finalmente le invito a realizar la Objeción Fiscal al Gasto Militar, porque desobedecer las normas injustas es políticamente necesario, democráticamente saludable, éticamente exigible y además, como puede comprobar, está al alcance de cualquiera de nosotros/as.

Porque las Guerras son un crimen contra la Humanidad, no en nuestro nombre, ni con mi dinero.

Atentamente, queda a su disposición,

Firmado:

En ……………………….., a …….de …………….. de 20..

Aragonés

Sinyor Menistro de Ficienda y Administracions Publicas

Menisterio de Ficienda y Administracions Publicas

C/Alcalá, 9

28014 Madrid

Tot pagando os impuestos contribuyo a financiar os gastos de l’Estau. Por razons de concencia y dimpués d’un analisi d’o sentiu d’o gasto melitar en a sociedat, no puedo, no deseyo colaborar con ixe gasto, con a preparación d’as guerras. Por ixo, foi declaración a caso cordau d’a mía condición de persona obchetora de concencia a o gasto melitar.

D’alcuerdo con ixo, he ingresau …………. euros en a cuenta de …………………………………………………………………………., entidat o colectivo que interviene socialment en un campo necesario en o verdader progreso d’a humanidat, lo que ye la base ta una verdadera esfensa d’una sociedat en Paz.

Igual como ya he puesto exponer más ent’alto, esta parte d’o mío impuesto que no me miro de defraudar sino que esbarro ta una fin socialment útil, corresponde a o gasto melitar espanyol, por lo que les foi a demanda de que procedan a escontar ixa cantidat de qualsiquier asignación presupuestaria relacionada con fins melitars y no pas de denguna atra.

Ta rematar l’envito a realizar l’Obcheción Fiscal a o Gasto Melitar, porque desobedeixer as normas inchustas fa politicament falta, ye democraticament saludable, eticament exichible y antimás, igual como puede comprobar, puede ser feito per qualsiquier de nusatros/as.

Porque as Guerras son un crimen contra a Humanidat, no pas en o nuestro nombre, ni con os míos diners.

Atentament, presto ta servir-le:

Firmau:

En ……………………….., a ……. de …………….. de 20..

Asturianu

Sr. Ministru de Facienda y Alministraciones Públiques

Ministeriu de Facienda y Alministraciones Públiques

Cai Alcalá, 9

28014 Madrid

Col pagu de los impuestos contribuyo a financiar los gastos del Estáu. Por razones de conciencia y depués d’un análisis del sentíu’l gastu militar na sociedá, nun pueo, nun deseyo collaborar con esi gastu, cola preparación de les guerres. Por ello, faigo declaración espresa de la mio condición de persona oxetora de conciencia al gastu militar.

Acordies con ello, ingresé ………….euros na cuenta de …………………… ……………………………………………………., entidá o coleutivu qu’intervien socialmente nun campu necesariu pal verdaderu progresu de la Humanidá, lo que ye la base pa una verdadera defensa d’una sociedá en Paz.

Como yá punxera arriba, esta parte del mio impuestu, que nun trato de defraudar sinón que desvío a un fin socialmente útil, correspuende al gastu militar español, polo que-yos ruego procedan a descontar dicha cantidá de cualesquier asignación presupuestaria rellacionada con fines militares y non de nenguna otra.

Finalmente, convídolu a facer la Oxeción Fiscal al Gastu Militar, porque desobedecer les normes inxustes ye políticamente necesario, democráticamente saludable, éticamente esixible y amás, como pue comprobar, ta a l’alcance de cualesquier de nós.

Porque les guerres son un crimen escontra l’Humanidá, non nel nuesu nome, nin coles mios perres.

Atentamente, queda a la so disposición,

Firmao:

En/N’ ……………………….., a …….de/d’ …………….. del 20..

Català

Sr. Ministre d’Hisenda i Administracions Públiques

Ministeri d’Hisenda i Administracions Públiques

C /Alcalá, 9

28014 Madrid

Amb el pagament dels impostos contribueixo a finançar les despeses de l’Estat. Per raons de consciència i després d’una anàlisi del sentit de la despesa militar en la societat, no puc, no desitjo col·laborar amb aquesta despesa, amb la preparació de les guerres. Per això, faig declaració expressa de la meva condició de persona objectora de consciència a la despesa militar.

D’acord amb això, he ingressat ………….euros en el compte de …………………… ……………………………………………………., entitat o col·lectiu que intervé socialment en un camp necessari per al veritable progrés de la humanitat, la qual cosa és la base per a una veritable defensa d’una societat en Paz.

Com ja vaig exposar més amunt, aquesta part del meu impost que no tracte de defraudar sinó que desviament a una fi socialment útil, correspon a la despesa militar espanyol, per la qual cosa els prego procedeixin a descomptar aquesta quantitat de qualsevol assignació pressupostària relacionada amb finalitats militars i no de cap altra.

Finalment li convido a realitzar l’Objecció Fiscal a la Despesa Militar, perquè desobeir les normes injustes és políticament necessari, democràticament saludable, èticament exigible i a més, com pot comprovar, està a l’abast de qualsevol de nosaltres/as.

Perquè les Guerres són un crim contra la Humanitat, no en el nostre nom, ni amb els meus diners.

Atentament, queda a la seva disposició,

Signat:

En ……………………….., a …….de …………….. de 20..

Euskara

OGASUNEKO FORU DIPUTATUARI

Izena eta abizenak NAN

Ogasuneko Foru Diputatuari:

Urtero gertatzen den moduan, PFEZa ordaintzeko momentua heldu da zerbitzu publikoak mantentzeko, eta aurten ere aho zabalik utzi gaitu gastu militarrentzako erabiltzen den sekulako diru kopurua, zeren zuk dakizun moduan ez da Defentsa Ministeriora doan aurrekontua bakarrik, beste ministerio askotara zuzendutako hainbat diru-partida ere badaude, azkenean ofizialki aitortzen den diru kantitatea bikoiztuz.

Estatu espainiarrak ia 30.000 milioi euro erabiltzen ditu heriotzaren eta suntsiduraren negozioan, Hezkuntzaren, Kulturaren, Lanaren eta Zerbitzu Sozialen aurrekontuen batura gaindituz. Horregatik aurten ere Gastu Militarraren Eragozpen Fiskalaren Kanpainarekin bat egiten dut, desobedientzia zibil ezbiolento bat egiten duen kanpaina estatala, 30 urte dabilena martxan, gero eta herritar desobediente gehiago gehitzen duena, hurrengo helburuekin: politika ekonomikoa desmilitarizatu eta zergei helburu kontsekuente bat eman elkartasuna, bakea eta justizia kontuan hartuz, hau da, gizarte artikulazioaren oinarrizko printzipioak kontuan hartuz.

Beraz, kontzienteki, publikoki eta kolektiboki GASTU MILITARRA EZ FINANTZIATZEA erabaki dugu, ez ditugu armadei lagunduko eta beraien desagerpena eskatzen dugu. Badakigu gai batzuk zure eskutik kanpo daudela, baina beste batzuk ez. Horregatik, Bankuan egin dudan diru-sartze hau bidaltzen dizut Gastu Militarrari egindako Eragozpen Fiskalaren _________ €-ko kuotarekin, __________________________________-ra desbideratuta. Diru kopuru honekin, proiektu kolektibo bat finantzatuko da, mundu justu eta solidario bat eraikitzeko.

Azkenik, Eragozpen Fiskala egitera gonbidatzen dizut, zeren arau bidegabeak desobeditzea politikoki beharrezkoa da, demokratikoki osasuntsua, etikoki galdagarria eta gainera, ikusi ahal duzun moduan, edonork egin dezake. _____________-(e)n, 20..ko_____________-ren____-a Jn/And.-k sinatua________________________________

Galego

Ministro das Finanzas e da Administración Pública

Ministerio das Finanzas e da Administración Pública

C /Alcalá 9

28014 Madrid

Co pagamento dos meus impostos contribúo a financiar os gastos do Estado. Por razóns de conciencia e após unha análise do sentido do gasto militar na sociedade, non podo, non desexo colaborar con ese gasto, coa preparación das guerras. Por iso, fago declaración expresa da miña condición de persoa obxectora de conciencia ao gasto militar.

De acordo con isto, ingresei …………. euros na conta de ……………………………………………………………………….., entidade ou colectivo que intervén socialmente nun ámbito necesario para o verdadeiro progreso da humanidade e que é a base para unha auténtica defensa dunha sociedade en Paz.

Como queda exposto nos anteriores parágrafos, non trato de defraudar esta parte do meu imposto que corresponde ao gasto militar español, senón de desviar dita parte cara a un fin socialmente útil. En consecuencia, rógolles que procedan a descontar dita contía de calquera asignación orzamentaria relacionada con fins militares e non de ningunha outra.

Finalmente, convídoos a realizar a Obxección Fiscal ao gasto militar porque desobedecer as normas inxustas é politicamente necesario, democraticamente saudábel, eticamente esixíbel e, ademais, como pode comprobar, está ao alcance de calquera de nós.

Porque as guerras son un crime contra a Humanidade, non no noso nome, non co meu diñeiro.

Atentamente, queda á súa disposición.

Asinado:

En ……………………….., a …….de …………….. de 20..

Valencià

Sr. Ministre d’Hisenda i Administracions Públiques

Ministeri d’Hisenda i Administracions Públiques

C/Alcalá, 9

28014 Madrid

Amb el pagament dels impostos contribuïsxe a finançar les despeses de l’Estat. Per raons de consciència i després d’una anàlisi del sentit de la despesa militar en la societat, no puc, no desitge col•laborar amb aquesta despesa, amb la preparació de les guerres. Per això, faig declaració expressa de la meua condició de persona objectora de consciència a la despesa militar.

D’acord amb això, he ingressat …………. euros en el compte de …………………… ………………………………………………………………….. , entitat o col•lectiu que intervé socialment en un camp necessari per al veritable progrés de la humanitat, el que és la base per a una veritable defensa d’una societat en Pau.

Com ja he exposat més amunt, aquesta part dels meus impostos que no tracte de defraudar sinó que desvie cap a una finalitat socialment útil, correspon a la despesa militar espanyola, pel que els pregue procedisquen a descomptar aquesta quantitat de qualsevol assignació pressupostària relacionada amb fins militars i no de cap altra.

Finalment li convide a realitzar l’Objecció Fiscal a la Despesa Militar, perquè desobeir les normes injustes és políticament necessari, democràticament saludable, èticament exigible i a més, com pot comprovar, està a l’abast de qualsevol de nosaltres.

Perquè les guerres són un crim contra la Humanitat, no en el nostre nom, ni amb els meus diners.

Atentament, queda a la seua disposició,

Signat:

A …………………………………………………….., a …………..de ………………………… de 20..

Materiales de difusión 2018

Díptico (Aragón): diptico OFGM mambru

Guia práctica (Cataluña): campanya 2018

Díptico (Elche): ofgm_folleto_2018_v6_tortuga_val

Web (Euskadi): http://www.eragozpenfiskala.org

Díptico (Galicia): portada e interior

Díptico (Madrid): Diptico-Ofgm-2018-Madrid-Definitivo

Díptico (Valencia): ODM2018

Materiales de difusión campaña 2019

Díptico (Aragón): diptico OFGM19 mambru

Díptico (Valencia): DipticoODM2019Valencia

Resultados de la campaña

Para poder difundir un recuento anónimo sobre el resultado de la campaña, envía los datos básicos de tu objeción (nombre de pila, correo electrónico para mantenerte en contacto, localidad, importe de tu objeción y proyecto al que desvías ese importe de tu objeción fiscal al gasto militar) a

info [ARROBA] enpiedepaz [PUNTO] org

o a tu grupo local cercano impulsor de la OFGM.

Consecuencias y riesgos posibles

Detección y rechazo de la Objeción

Algunas cuestiones básicas a modo de introducción:

Después de objetar fiscalmente nos podemos encontrar con dos situaciones:

· Que Hacienda no detecte nuestro caso de objeción, la admita de hecho y no reclame nada.

· Que Hacienda la detecte y nos comunique un error en nuestra declaración (si la declaración es positiva nos reclamará y propondrá que paguemos más, y si es negativa comunicará que nos pertenece menos dinero a devolver).

¿Hacienda envía una declaración complementaria cuando detecta la objeción?

Sí, siempre.

¿Se ha de pagar alguna sanción o recargo?

Sanción no es lo habitual (y tiene ya alguna sentencia en contra; el juez no considera aceptable penalizar la objeción: en todo caso la administración debe limitarse a rechazarla), y el recargo tampoco se impone de forma sistemática y, así mismo varía en función del tiempo que transcurra entre el último día del pago voluntario y el día en el que se hace el cálculo de intereses.

Si Hacienda reclama tenemos dos alternativas:

· Aceptar su propuesta de resolución económica.

· No aceptar su propuesta y presentar un escrito de alegaciones. Si optas por esta opción, más abajo encontrarás un modelo de recurso inicial. Este proceso sigue ante el Tribunal Económico Administrativo y , si lo desea el contribuyente, ante el Tribunal Superior de Justicia de la Comunidad Autónoma correspondiente, en el Supremo, en el Constitucional y en el Europeo.

¿A qué sanciones me arriesgo?

La liquidación provisional suele ser una declaración paralela que, como tal, no tiene por qué contener intereses ni recargos de apremio.

Si no pagamos cuando nos reclaman, la administración puede exigir intereses contados desde el último día hábil para presentar la declaración hasta el día en el que la cantidad objetada se pague. No siempre se exigen – ya que las cantidades suelen ser pequeñas – pero legalmente pueden hacerlo y, de hecho, lo hacen si ha transcurrido mucho tiempo.

Si, pese a haber recibido la declaración paralela, no hemos pagado en el plazo que se nos ha indicado, la administración puede iniciar el Procedimiento de Apremio. En tal caso, a los intereses de demora se le sumarán los recargos ejecutivos o de apremio. El porcentaje de los recargos de apremio varía, aumentando el tipo (%) conforme va avanzando el procedimiento administrativo de apremio.

Además de intereses de demora y recargos ejecutivos o de apremio, la administración podría imponernos una Sanción por haber cometido una Infracción Tributaria. No obstante, la multa debería ser pequeña porque, en principio, debe imponerse en relación a la cantidad objetada. Esta multa puede recurrirse, y como decíamos más arriba ya tenemos algún caso en el que los tribunales han dado la razón a algún objetor, y que más abajo ampliamos.

! ANTE CUALQUIER CONTRATIEMPO, PONTE EN CONTACTO CON TU GRUPO DE OBJECIÓN MÁS CERCANO PARA ASESORARTE.

Unas cuantas consideraciones jurídicas

Presentamos el documento “Procedimiento administrativo en supuestos de objeción fiscal” elaborado por los servicios jurídicos del KEM-MOC de Iruña.

En él se da cuenta de los escasos riesgos pecuniarios que se corren realizando Objeción Fiscal al Gasto Militar, y las diversas gestiones a realizar en caso de que no nos acepten nuestra Objeción.

Recordemos que ya se ha llegado a producir una sentencia de un Tribunal Superior de Justicia, que rechaza la posibilidad de que se sancione como infracción la objeción, aunque no reconoce el derecho a realizarla, dando la razón a un objetor que rechazaba que la objeción fuese punible.

El caso al que nos referimos se dictaminó en el Tribunal Superior de Justicia de Catalunya que emitió una sentencia a favor de un objetor en la que insta al Tribunal Económico Administrativo Regional a retirar y dejar sin efecto la sanción que le habían impuesto, si bien la sentencia niega el derecho a la objeción de conciencia fiscal como tal y confirma que el recurrente tiene que pagar a Hacienda la cuota que dejó de abonar para destinarla a objeción fiscal. Tan solo entiende que no hubo “ánimo defraudatorio” procediendo a anular la multa que se le había impuesto.

PROCEDIMIENTO ADMINISTRATIVO EN SUPUESTOS DE OBJECION FISCAL

1º) La administración emite una LIQUIDACIÓN PROVISIONAL “correctora”. Es decir; emite una nueva declaración en la que se rectifica el “fallo” – en nuestro caso, la objeción fiscal – que supuestamente hemos cometido al realizar nuestra declaración.

Respecto a la liquidación provisional debe tenerse en cuenta lo siguiente:

* La administración sólo realizará esta liquidación provisional – que es, en realidad, una declaración igual a la que hemos hecho nosotr@s sólo que sin tener en cuenta la objeción fiscal – en el supuesto de que nuestra declaración sea revisada.

* Evidentemente, esa liquidación provisional contiene una cifra final – más a pagar o menos a devolver – distinta de la que a nosotros nos salió cuando hicimos la declaración con “objeción fiscal”.

* La liquidación provisional suele ser una declaración paralela que, como tal, no tiene por qué contener INTERESES ni RECARGOS DE APREMIO. Es decir; si queremos evitar los posibles incrementos de la deuda por intereses o por apremios tendremos que pagar en el momento en el que nos llegue la liquidación provisional. Sin embargo, sí es legalmente posible – aunque no frecuente – que, pese a haber pagado cuando nos llegó la liquidación provisional, nos giren después intereses de demora (computados desde el último día del plazo para hacer la declaración hasta el día en que finalmente pagamos).[Nota de l@s webmasters: Para conocer el porcentaje aplicable para el ejercicio correspondiente consultar la columna «Interés de demora tributario» en la tabla final que figura en este enlace: los intereses de demora se encuentran actualmente en el 5% anual, y en la última década han alcanzado, como máximo, el 7%, y sólo el momento más álgido de esta «crisis». ]

* La liquidación provisional es susceptible de los siguientes RECURSOS (puedes descargar los documentos clicando sobre el nombre de cada uno):

A) Recurso de reposición. Plazo de UN MES. Se dirige ante el mismo órgano que dictó la liquidación provisional. Es potestativo: o sea, se interpone sólo si se quiere. Si no se quiere perder el tiempo, se lo puede un@ saltar e interponer directamente la reclamación económico – administrativa a la que se hace referencia en el apartado B) siguiente.

B) Reclamación económico-administrativa en el plazo de UN MES ante el Tribunal Económico – Administrativo regional (TEAR) – Plazo de UN MES contado a partir de la notificación de la liquidación provisional o, si se ha interpuesto recurso de reposición, en el plazo de un mes contado a partir de la notificación de la desestimación del recurso de reposición.

C) Recurso contencioso-administrativo en el plazo de DOS MESES contados a partir de la notificación de la desestimación de la reclamación económico – administrativa. Se interpone ante el Tribunal Superior de Justicia correspondiente.

* Ni el recurso de reposición ni la reclamación económico – administrativa (los de los apartados A) y B)) requieren abogado o procurador. Ambos – abogado y procurador – son sólo necesarios para la interposición del último de los recursos (apartado C).

2º) La administración puede exigir INTERESES contados desde el último día del plazo del pago voluntario (el último día hábil para presentar la declaración) hasta el día en el que la cantidad objetada se pague. No siempre se exigen – ya que las cantidades suelen ser pequeñas – pero legalmente pueden hacerlo y, de hecho, lo hacen si ha transcurrido mucho tiempo.

3º) Si, pese a haber recibido la liquidación provisional, no hemos pagado en el plazo que se nos ha indicado, la administración puede iniciar el PROCEDIMIENTO DE APREMIO. En tal caso, a los intereses de demora se le sumarán los recargos ejecutivos o de apremio. El porcentaje de los recargos de apremio varía, aumentando el tipo (%) conforme va avanzando el procedimiento administrativo de apremio.

La iniciación del procedimiento de apremio se notifica al contribuyente y se le indica que cabe oponerse a la misma. No obstante, los motivos de oposición son tasados (pago, prescripción, etc.). Por tanto y si la intención es recurrir, no hay que esperar a que se nos notifique la incoación del procedimiento de apremio sino comenzar a recurrir a partir de la notificación de la liquidación provisional.

4º) Además de intereses de demora y recargos ejecutivos o de apremio, la administración podría imponernos una SANCION por haber cometido una INFRACCIÓN TRIBUTARIA. No obstante, la multa debería ser pequeña porque, en principio, debe imponerse en relación a la cantidad objetada. Este es el aspecto punitivo que rechaza la sentencia aludida al principio (nota de l@s webmasters).

5º) En el marco del procedimiento de apremio se produce el EMBARGO (normalmente, de cuentas bancarias). También es normal que se produzcan compensaciones y que, por ejemplo, en años venideros (en ejercicios fiscales próximos) se nos devuelva menos cantidad de la que nos correspondería porque nos descuenten lo que supuestamente debemos a Hacienda (lo objetado + intereses + recargos).

PARA MAS INFORMACIÓN:

• Ley 58/2003, General Tributaria. Real Decreto 520/2005, por el que se aprueba el Reglamento general de desarrollo de la Ley 58/2003, de 17 de diciembre, General Tributaria, en materia de revisión en vía administrativa.

Resumiendo:

Cada vez en más casos Hacienda detecta -o se da por enterada- de que la Objeción ha tenido lugar. Conviene tener presente que puede ocurrir. Cuando Hacienda nos hace una declaración paralela suele “reclamarnos” el dinero que no hemos pagado o el que nos ha devuelto de más. ¿Qué podemos hacer?:

1.-Podemos no hacer nada, aceptar la rectificación que propone la agencia tributaria, y ahí acaba todo: hemos pagado nuestros impuestos normalmente y además hemos apoyado solidariamente un proyecto social.

2.-Podemos hacer un Recurso de Reposición ante la Delegación de Hacienda.

3.-Si no nos lo estiman podemos hacer una Reclamación Económico-Administrativa ante el Tribunal Económico – Administrativo Regional (TEAR).

4.-Y por último, en caso de que también nos lo desestimen podemos hacer un Recurso Contencioso-Administrativo ante el Tribunal Superior de Justicia correspondiente.

NOTA: es importante tener claras tres cosas:

a.-Que los recursos tienen muy pocas posibilidades -por no decir ninguna- técnico/jurídicas de prosperar, al menos en lo relativo al derecho en sí mismo a la Objeción Fiscal al Gasto Militar, no así, sin embargo, a conseguir que sean desestimadas las multas.

b.-Que el colectivo que te propone hacer la OFGM no necesariamente va a prestarte apoyo jurídico en el supuesto de que Hacienda rectifique tu autoliquidación (en el supuesto de que te cacen, vaya).

c.-Que los gastos de un recurso contencioso-administrativo (el apartado C del documento “Procedimiento administrativo en supuestos de objeción fiscal” de más arriba) son siempre superiores a la cantidad objetada ya que, aun en el supuesto de contar con algún abogado que se anime a hacerlo gratis, no suele ser tan fácil dar con un procurador que quiera hacer lo mismo. Así las cosas, no tiene sentido recurrir si no es en el marco de una campaña política que utilice el recurso cómo altavoz para la difusión de la campaña.

Casos de sanciones tras la campaña de 2018

Más allá de los tres niveles de recursos para que sea tenida en cuenta nuestra Objeción si es rechazada, que comentábamos más arriba con los modelos te hemos enlazado, también existe la posibilidad de que se pueda producir una sanción, como también te comentábamos.

Como saben buena parte de personas objetoras fiscales al gasto militar en el territorio administrado tributariamente por el Ministerio de Hacienda (no ocurre lo mismo en las haciendas autonómicas de Euskadi y Navarra), este año la Agencia Tributaria española ha intensificado la revisión de declaraciones de IRPF. El resultado de este cambio de orientación es que ha aumentado el número de revisiones a las declaraciones con Objeción Fiscal al Gasto Militar y se han impuesto algunas sanciones a causa de ello.

No se puede tener la certeza de si se trata de una persecución a la OFGM o si simplemente, por ejemplo, en el pasado ejercicio se escogió la casilla que utiliza la campaña para revisión de movimientos fiscales relacionados con Europa y se encontraron las inspecciones con las objecciones. Habrá que estar pendientes en próximos ejercicios para comprobarlo definitivamente y si, en su caso, es necesario articular la necesaria respuesta en defensa del derecho a no colaborar con la preparación de las guerras.

Sobre ello, para estar correctamente informadas, conviene además tener presente que la cuantía de dichas sanciones ha sido en algunos casos de la mitad de la cantidad objetada (con bonificaciones de casi un 50% por pronto pago). Pero, y es lo más importante, son recurribles y es posible que sean retiradas, como podeis ver en el apartado siguiente. En breve os informaremos más detalladamente sobre ello, publicando igualmente tanto el modelo de recurso presentado en este caso como la sentencia íntegra de una reclamación ganada ante el TEAR de Valencia.

Os recordamos que estos obstáculos no debe hacernos desistir de seguir realizando cada año nuestra Objeción Fiscal: Es esencial que el gasto militar desaparezca si queremos construir un mundo decente: la Objeción Fiscal al Gasto Militar es tan necesaria como siempre. Frente a la posible persecución estatal hacia las personas que delatan el gasto militar, debemos recordar que esta es una campaña de desobediencia civil y, por lo tanto, pública y colaborativa.

Existe una iniciativa de la Asamblea Antimilitarista de Madrid para poder dar una respuesta conjunta a quienes, en defensa del militarismo y el gasto militar, están tratando de amedrentar a las personas objetoras: http://www.antimilitaristasmadrid.o…

Además, ya, para quienes están en el caso de enfrentar una sanción de la Agencia Tributaria, compartimos de momento el muy completo modelo de alegaciones que nos han hecho llegar las compañeras y compañeros juristas de la comisión legal 15M de Madrid: Legalsol.

Dicho recurso, entre otras cosas, se apoya en sentencias en las que los tribunales han dado la razón a las personas demandantes. Si os encontráis en el caso de querer recurrir directamente una de estas multas, podéis descargar el modelo de alegaciones aquí:

Modelo primeras alegaciones sación objeción fiscal

Un Tribunal Económico Administrativo da la razón a dos objetores fiscales al gasto militar

El Tribunal Económico Administrativo Regional de València ha dado la razón a dos personas objetoras fiscales al gasto militar de la ciudad de Alcoi.

Las citadas personas, que en el ejercicio fiscal de 2015 habían desviado cada una 300 € de su declaración de IRPF, en concepto de Objeción Fiscal al Gasto Militar, hacia varios colectivos locales que, sin ánimo de lucro, trabajan por una sociedad mejor, recibieron en enero de 2017 un escrito de la Agencia Tributaria, el cual les notificaba la imposición de una sanción por “infracción tributaria leve”. Dicha sanción era de 150 € por persona que, una vez descontadas las correspondientes bonificaciones, quedaba en 78’75 €.

La notificación fue recurrida ante la propia AT alegando, en síntesis:

![]() Que las declaraciones de IRPF fueron prensentadas junto con un escrito dirigido al director de la Agencia Tributaria en el que se explicaba el motivo de la Objeción Fiscal, añadiendo los comprobantes de haber ingresado los 300 € en la cuenta bancaria de diferentes organizaciones sociales.

Que las declaraciones de IRPF fueron prensentadas junto con un escrito dirigido al director de la Agencia Tributaria en el que se explicaba el motivo de la Objeción Fiscal, añadiendo los comprobantes de haber ingresado los 300 € en la cuenta bancaria de diferentes organizaciones sociales.

![]() Que dicha carta explicaba su condición de personas objetoras al gasto militar, con la finalidad de preservar el derecho a la vida y la integridad de todas las personas.

Que dicha carta explicaba su condición de personas objetoras al gasto militar, con la finalidad de preservar el derecho a la vida y la integridad de todas las personas.

Este recurso fue denegado por la Agencia Tributaria en los términos que siguen:

“Sus alegaciones, presentadas en fecha xx de enero de 2017 son desestimadas, ratificando la motivación detallada en la apertura del expediente sancionador, pues el concepto alegado de objetor de conciencia al gasto militar no está contemplado en la normativa fiscal, no admitiéndose como deducible, por tanto, en los términos pretendidos por el contribuyente”.

Recurso al TEAR

Ante dicha respuesta, en marzo de 2017, se presenta un recurso ante la Sala 1 del Tribunal Económico Administrativo Regional de la Comunitat Valenciana. En síntesis, lo que las personas objetoras al gasto militar argumentan jurídicamente es:

![]() La motivación que se explicó por escrito del hecho de realizar la Objeción Fiscal al Gasto Militar -preservar el derecho a la vida y la integridad de todas las personas- está amparada por la Constitución española y por la Declaración Universal de los Derechos Humanos, que son fundamentos legales de rango superior a los que invoca (la Ley General Tributaria) el acuerdo de sanción que se impugna.

La motivación que se explicó por escrito del hecho de realizar la Objeción Fiscal al Gasto Militar -preservar el derecho a la vida y la integridad de todas las personas- está amparada por la Constitución española y por la Declaración Universal de los Derechos Humanos, que son fundamentos legales de rango superior a los que invoca (la Ley General Tributaria) el acuerdo de sanción que se impugna.

![]() No se ha dejado de pagar, sino que se ha desviado una parte de los impuestos (la correspondiente al gasto militar) hacia finalidades socialmente útiles. No ha habido ocultación ni ánimo defraudatorio. Por lo tanto, no se ha eludido el deber tributario.

No se ha dejado de pagar, sino que se ha desviado una parte de los impuestos (la correspondiente al gasto militar) hacia finalidades socialmente útiles. No ha habido ocultación ni ánimo defraudatorio. Por lo tanto, no se ha eludido el deber tributario.

![]() Se ha vulnerado el principio de presunción de inocencia, ya que la desestimación de las alegaciones por parte de la Agencia Tributaria no valora en modo alguno la posible “culpabilidad” de las personas objetoras sino, solamente, el hecho de que la Objeción Fiscal al Gasto Militar no esté recogida en la Ley Tributaria. Esta cuestión se fundamenta con apoyo de diversas sentencias del Tribunal Supremo.

Se ha vulnerado el principio de presunción de inocencia, ya que la desestimación de las alegaciones por parte de la Agencia Tributaria no valora en modo alguno la posible “culpabilidad” de las personas objetoras sino, solamente, el hecho de que la Objeción Fiscal al Gasto Militar no esté recogida en la Ley Tributaria. Esta cuestión se fundamenta con apoyo de diversas sentencias del Tribunal Supremo.

Sentencia del Tribunal

La sala 1 del TEAR de València resuelve el recurso en septiembre de 2018 dando la razón a los demandantes y anulando la sanción. Tras un análisis de la propia ley tributaria, valora diferente jurisprudencia llegando a la conclusión citada. Reproducimos a continuación la parte en la que mejor explicada nos parece que está la argumentación:

Llegados a este punto, podemos recapitular algunas de las ideas expuestas con respecto a la motivación de la culpabilidad. Se trata de un elemento absolutamente esencial del acuerdo sancionador, consistente en el razonamiento explícito y minucioso en cuanto a por qué de los hechos ha de concluirse la existencia de la culpabilidad necesaria para la existencia de la infracción, sea dolo o culpa, según lo expuesto. La motivación de la culpabilidad ha de hacer referencia específica e individualizada a los hechos concurrentes en el caso concreto de que se trate, los cuales deben describirse con detalle, dándose razón de su prueba. Sin embargo, la descripción -aun minuciosa- no puede bastar como motivación de culpabilidad; y la motivación de la culpabilidad es también algo distinto de la conclusión de su existencia. Es precisamente la expresión del enlace lógico existente entre los hechos y la culpabilidad. Su falta o insuficiencia no es un defecto meramente formal, sino que determina la invalidez del acuerdo sancionador, siendo el vicio insubsanable. Por último, no ha de consistir en fórmulas genéricas, vagas, imprecisas o estereotipadas, susceptibles de ser utilizadas en otros supuestos o con diferentes obligados tributarios; ni en la sola descripción de los hechos regularizados o constitutivos de la infracción; ni debe construirse mediante razonamientos negativos o de exclusión, como la falta de alegación, por parte del presunto infractor, o la inexistencia, de causas exoneradoras de responsabilidad, tales como la claridad de la norma e inexistencia de interpretación razonable, o la disponibilidad para el contribuyente de los servicios de información de la administración tributaria.

La aplicación de la doctrina expuesta exige el análisis del acuerdo sancionador, en el que la motivación de la culpabilidad es del siguiente tenor:

“Dado que en nuestro ordenamiento jurídico sancionador no tiene cabida una responsabilidad objetiva, para que la conducta realizada sea constitutiva de infracción tributaria debe apreciarse la existencia de culpabilidad en la misma, exigida por el artículo 179 de la Ley 58/2003, General Tributaria. Para apreciar la existencia de culpabilidad no es preciso que el contribuyente sea consciente de que obtiene el resultado prohibido, y que además dicha obtención sea deliberada, conciencia y voluntad que configuran el dolo, sino que basta con que no actúe de forma diligente en el cumplimiento de sus deberes tributarios. Cabe apreciar en la conducta del contribuyente la existencia de culpabilidad por no haber observado el cuidado o diligencia debidos, al haber incluido en su declaración 300,00 euros en concepto de retenciones efectivamente practicadas según el art. 11 de la Directiva 2003/48/CE, sin cumplir los requisitos exigidos en dicha normativa.

Por ello, no existe un error involuntario ni una discrepancia de criterios acerca del contenido y alcance de las normas, lo que demuestra la existencia del elemento intencional, de modo que la conducta del contribuyente consistente en dejar de ingresar la deuda tributaria correspondiente al IRPF del ejercicio 2015 debe calificarse como infracción tributaria de conformidad con el artículo 191 de la Ley 58/2003 General Tributaria.”

Puede apreciarse, por tanto,que la motivación transcrita se limita al empleo de fórmulas genéricas o estereotipadas, sin descender al análisis de las circunstancias concretas del caso, por lo que podría utilizarse la misma con respecto a cualesquiera otros supuestos u obligados tributarios, limitándose a la descripción de los hechos regularizados, sin expresión de razonamiento alguno en cuya virtud de aquellos hechos se desprenda culpabilidad y fundamentándola en fórmulas negativas, es decir, en la no concurrencia de causas exoneradoras de una culpabilidad que, a juicio de este Tribunal no ha quedado suficientemente motivada. Debe, por tanto, anularse el acuerdo sancionador.

Los documentos íntegros

Hemos consultado directamente a las personas objetoras que recurrieron y consiguieron que les fueran anuladas sus multas y nos han autorizado a publicar en enpiedepaz.org, por vez primera desde que se conociera la resolución, los documentos que ha generado su procedimiento administrativo, esto es, tanto su propio recurso como la propia resolución íntegra del tribunal.

Aquí los tienes:

Reclamació Alcoi 17 TEAR Valencia 18